Unit Linked หรือประกันควบการลงทุน เป็นกรมธรรม์ประกันชีวิตที่ให้ทั้งความคุ้มครองในกรณีเสียชีวิตหรือทุพพลภาพตามที่ระบุไว้ในกรมธรรม์ และมีโอกาสได้รับผลตอบแทนจากการลงทุนด้วย จึงเหมาะสำหรับผู้ที่ต้องการมีทุนประกันชีวิต และพร้อมรับความเสี่ยงที่จะเกิดขึ้นจากการดำเนินงานของกองทุนรวมได้ โดยผู้ลงทุนสามารถกำหนดเองได้ทั้งสัดส่วนในการลงทุนและสินทรัพย์ที่จะลงทุนได้

ข้อดีของ Unit Linked คือ มีความยืดหยุ่นในทั้งในด้านความคุ้มครองและการลงทุน มีการแสดงค่าใช้จ่ายที่เกิดจากการทำประกันที่ชัดเจน และมีโอกาสที่จะได้รับผลตอบแทนจากการลงทุนในกองทุนรวมมากขึ้น

ข้อควรระวังของ Unit Linked คือ ผลตอบแทนที่เกิดขึ้นไม่คงที่ขึ้นกับผลของกองทุนรวมที่เลือก ในกรณีที่สินทรัพย์ที่ลงทุนมีการปรับตัวลงอย่างมาก มีโอกาสที่บัญชีเงินลงทุนจะไม่เพียงพอให้ถอนมาชำระค่าใช้จ่ายสำหรับความคุ้มครอง และเบี้ยประกันนำไปลดหย่อนภาษีได้เพียงบางส่วน เพราะส่วนของการลงทุนจะไม่สามารถนำไปลดหย่อนภาษีได้

Unit Linked หรือประกันควบการลงทุน เป็นกรมธรรม์ประกันชีวิตที่ให้ทั้งความคุ้มครองในกรณีเสียชีวิต และมีโอกาสได้รับผลตอบแทนจากการลงทุน โดยเบี้ยประกันที่จ่ายไปจะถูกแบ่งเป็น ส่วนของการคุ้มครองชีวิตหรือทุพพลภาพตามแต่ความคุ้มครองที่ระบุในกรมธรรม์ และส่วนของการลงทุนในหน่วยลงทุนของกองทุนรวม

ดังนั้น ผลตอบแทนที่ได้รับจะขึ้นอยู่กับผลการดำเนินงานของกองทุนที่เลือกลงทุน การนำเอาประกันชีวิตมารวมกับการลงทุนจึงอาจมองได้ว่า Unit Linked เป็นผลิตภัณฑ์ทางการเงินที่มีความซับซ้อนประเภทหนึ่ง เนื่องจากไม่สามารถรับประกันหรือระบุผลตอบแทนเมื่อครบกำหนดรับเงินคืนกรมธรรม์ได้ เช่นเดียวกับประกันชีวิตแบบสะสมทรัพย์หรือแบบตลอดชีวิต

เพราะผลตอบแทนที่เกิดขึ้นของ Unit Linked จะขึ้นอยู่กับผลการดำเนินงานของกองทุนที่เลือกไว้ ต่างไปจากประกันชีวิตแบบสะสมทรัพย์หรือแบบตลอดชีพที่บริษัทประกันนำเบี้ยประกันหลังหักค่าใช้จ่ายไปบริหารการลงทุน และจ่ายคืนให้แก่ผู้เอาประกันตามที่ระบุไว้ โดยที่บริษัทประกันชีวิตเป็นผู้รับความเสี่ยงจากการลงทุน

เหมาะสำหรับใคร

การตัดสินใจซื้อกรมธรรม์ Unit Linked มีประตู 2 บานกั้นไว้ แต่ละบานมีคำถามที่ต้องตอบ โดยคำถามที่ประตูบานแรก คือ ต้องการทุนประกันชีวิตหรือไม่ หากมีทุนประกันชีวิตเพียงพออยู่แล้วและไม่ต้องการทุนประกันชีวิตเพิ่มเติม และต้องการเน้นการลงทุน แสดงว่าไม่มีความต้องการเดินผ่านประตูแรก จึงควรนำเงินไปลงทุนโดยตรง แต่หากมีความต้องการคุ้มครองชีวิตด้วยนั้น แสดงว่าได้เดินผ่านประตูบานแรกมาแล้ว

คำถามสำหรับประตูบานที่สอง คือ รับความเสี่ยงจากการลงทุนได้ไหม หากรับความเสี่ยงจากการลงทุนไม่ได้ไม่ว่าจะกรณีใดก็ตาม แสดงว่าไม่ต้องการผ่านประตูบานที่สอง จึงควรพิจารณาทำประกันแบบอื่น เช่น ประกันสะสมทรัพย์ ประกันตลอดชีพ (กรณีต้องการระบุจำนวนเงินคืนแน่นอน) หรือประกันแบบชั่วระยะเวลา (กรณีไม่ต้องการเงินคืนเมื่อสิ้นสุดสัญญา) แต่หากสามารถรับความเสี่ยงจากการลงทุนได้ แสดงว่าได้เดินผ่านประตูบานที่สองมาแล้วเช่นกัน ดังนั้น ประกัน Unit Linked จึงเหมาะสำหรับผู้ที่มีความต้องการทุนประกันชีวิต และรับความเสี่ยงจากการลงทุนได้ นอกจากนี้ควรมีความรู้ ความสนใจในการติดตามสถานการณ์ลงทุนเพื่อจัดพอร์ตการลงทุนให้เหมาะสมกับความเสี่ยงที่ยอมรับได้ของตนเอง

ปัจจัยที่ควรพิจารณาในการซื้อกรมธรรม์ Unit Linked

พิจารณาก่อนว่าทุนประกันที่เหมาะสมควรเป็นเท่าใด เพื่อประเมินว่าเบี้ยที่จ่ายไปจะแบ่งเป็นสัดส่วนเพื่อการประกันชีวิต และการลงทุนเท่าใด รวมไปถึงการพิจารณาสัญญาแนบเพิ่มเติมด้านประกันสุขภาพ เช่น การรักษาตัวในโรงพยาบาล การรักษาหรือค่าชดเชยที่เกิดจากโรคร้ายแรง เป็นต้น

พอร์ตการลงทุนควรมีการกระจายความเสี่ยงสอดคล้องกับความสามารถในการรับความเสี่ยง มูลค่าเงินสดของกรมธรรม์จะขึ้นอยู่กับผลตอบแทนจากพอร์ตการลงทุน และมูลค่าเงินสดจะปรับตัวผันผวนตามผลการดำเนินงานของพอร์ตการลงทุนเช่นกัน

กรมธรรม์ Unit Linked สามารถเลือกสินทรัพย์ลงทุน และสัดส่วนการลงทุนให้สอดคล้องกับวัตถุประสงค์ของการลงทุน

การถือครองกรมธรรม์ Unit Linked อาจถือครองจนครบกำหนดสัญญา หรืออาจเวนคืนมูลค่าเวนคืนเงินสดของกรมธรรม์ก่อนครบสัญญาได้ ดังนั้น ควรนำระยะเวลาในการลงทุนมาปรับให้สอดคล้องกับสัดส่วนการลงทุนอย่างเหมาะสม

ข้อดี

- ความยืดหยุ่นผู้ถือกรมธรรม์ Unit Linked สามารถปรับเปลี่ยนทุนประกันชีวิตให้สอดคล้องกับความต้องการในแต่ละช่วงชีวิต (บริษัทประกันส่วนใหญ่อนุญาตให้ปรับลดทุนประกันชีวิตได้ ตามความต้องการความคุ้มครองที่ลดลง เมื่ออายุมากขึ้นและมีทรัพย์สินมากขึ้น หรือมีภาระน้อยลง) หรือสามารถหยุดชำระเบี้ยประกันโดยความคุ้มครองยังดำเนินต่อไป หากมีเงินลงทุนสะสมไว้เพียงพอและถอนมาจ่ายเป็นเบี้ยประกัน

- ความโปร่งใสกรมธรรม์ Unit Linked แสดงให้เห็นค่าใช้จ่ายต่าง ๆ ที่เกิดขึ้นในการทำประกันชีวิต เช่น ต้นทุนค่าประกันชีวิต (Cost Of Insurance : COI) ค่าธรรมเนียมในการรักษากรมธรรม์ ค่าใช้จ่ายในการลงทุน รวมไปถึงค่านายหน้าของกรมธรรม์ (Commission) ดังนั้น ไม่ต้องตกใจหากสิ้นปีแรก จะพบว่ามูลค่าเงินลงทุนมีอยู่ประมาณครึ่งหนึ่งของเบี้ยประกันที่จ่ายไปทั้งหมด นั่นไม่ได้หมายความว่าการลงทุนให้ผลตอบแทนติดลบหนักถึง 50% แต่เป็นการหักค่าใช้จ่ายปีแรกที่อยู่ในระดับสูงเช่นเดียวกับกรมธรรม์แบบอื่น ๆ เพียงแต่ผู้ซื้อประกันไม่ค่อยได้สังเกตเห็นความโปร่งใสของการคิดค่าใช้จ่ายในกรมธรรม์แบบอื่น

- โอกาสในการได้รับผลตอบแทนมากขึ้นเบี้ยประกันของกรมธรรม์ Unit Linked เหมือนกับประกันแบบอื่น คือมีการหักค่าใช้จ่ายต่าง ๆ ที่เกี่ยวข้องกับการประกันชีวิตก่อน แล้วส่วนที่เหลือจึงนำไปหาผลตอบแทน โดยประกันแบบออมทรัพย์ หรือแบบตลอดชีพนั้น มีการระบุผลตอบแทนและมีลักษณะเป็นสัญญาชัดเจนว่าจะได้คืนเป็นจำนวนเงินเท่าใด จึงมีกฎระเบียบของทางสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) ควบคุมดูแลพอร์ตการลงทุนของบริษัทประกันชีวิตไม่ให้ลงทุนเสี่ยงมากนัก ต่างไปจากกรมธรรม์ Unit Linked ที่ผู้ถือกรมธรรม์สามารถเลือกพอร์ตการลงทุนที่เหมาะสมกับวัตถุประสงค์ และความสามารถในการรับความเสี่ยงของตนเอง และอาจสร้างผลตอบแทนที่สูงกว่า (หรือต่ำกว่า) ได้ในระยะยาว

ข้อควรระวัง

- ไม่มีการรับรองผลตอบแทนที่จะได้รับผู้ถือกรมธรรม์เป็นผู้เลือกการลงทุนเอง และไม่สามารถรับรองผลการดำเนินงานของกองทุนได้อย่างแน่นอน มูลค่าเงินสดอาจปรับตัวเพิ่มขึ้นหรือลดลงตามพอร์ตการลงทุน หากว่ามีการลงทุนในหุ้น และตลาดหุ้นเกิดการปรับตัวลดลงอย่างรุนแรง มูลค่าเงินสดก็จะปรับตัวลดลงตาม

- เบี้ยประกันทั้งหมดที่จ่ายไปอาจจะไม่เพียงพอต่อค่าใช้จ่ายสำหรับความคุ้มครองค่าใช้จ่ายที่เกี่ยวกับการประกันชีวิตของกรมธรรม์ Unit Linked จะถูกถอนออกจากบัญชีเงินลงทุนเป็นรายเดือน ในกรณีที่ผู้ทำประกันเลือกความคุ้มครองสูง และเมื่ออายุเพิ่มมากขึ้น ต้นทุนการทำประกันชีวิตจะเพิ่มขึ้นตาม หากว่าสินทรัพย์ที่ลงทุนมีการปรับตัวลดลงเป็นอย่างมาก มีโอกาสที่บัญชีเงินลงทุนจะไม่เพียงพอให้ถอนมาชำระค่าใช้จ่ายสำหรับความคุ้มครอง

- สิทธิประโยชน์ในการลดหย่อนภาษีเงินได้บุคคลธรรมดาของกรมธรรม์ Unit Linked แตกต่างไปจากกรมธรรม์ประกันชีวิตอื่นที่มีระยะเวลา 10 ปีขึ้นไป เบี้ยประกันของ Unit Linked สามารถนำไปลดหย่อนภาษีได้บางส่วน ซึ่งแตกต่างกับประกันชีวิตอื่น เนื่องจากส่วนของการลงทุนจะไม่สามารถนำไปลดหย่อนภาษีได้

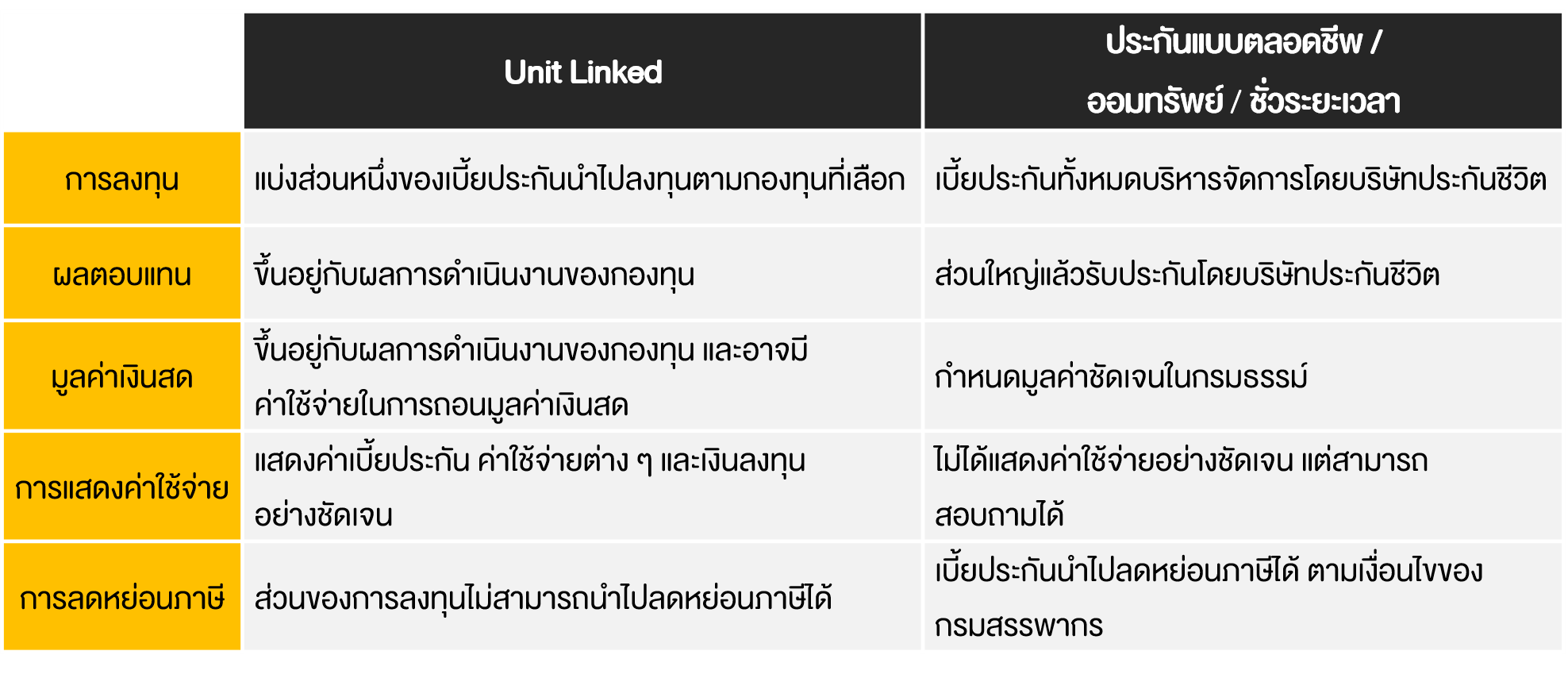

สรุปข้อแตกต่างระหว่างประกันแบบ Unit Linked กับ ประกันชีวิตอื่น

สำหรับใครที่สนใจอยากรู้จักทางเลือกการลงทุนประเภทต่าง ๆ รวมถึงผลตอบแทน ความเสี่ยง เพื่อเตรียมความพร้อมก่อนเริ่มต้นลงทุนอย่างมั่นใจ สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “ครบเครื่องเรื่องลงทุน” ฟรี!!! >> คลิกที่นี่

หมายเหตุ: บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด ผู้ลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

บทความที่เกี่ยวข้อง