การจดบันทึกรายรับรายจ่ายเป็นประจำ จะทำให้เห็นพฤติกรรมการใช้จ่ายที่เป็นต้นเหตุของปัญหา เพื่อนำมาปรับวิธีใช้จ่ายและควบคุมค่าใช้จ่ายได้อย่างมีประสิทธิภาพมากขึ้น เมื่อค่าใช้จ่ายน้อยลง ก็จะมีเงินเหลือออมมากขึ้น

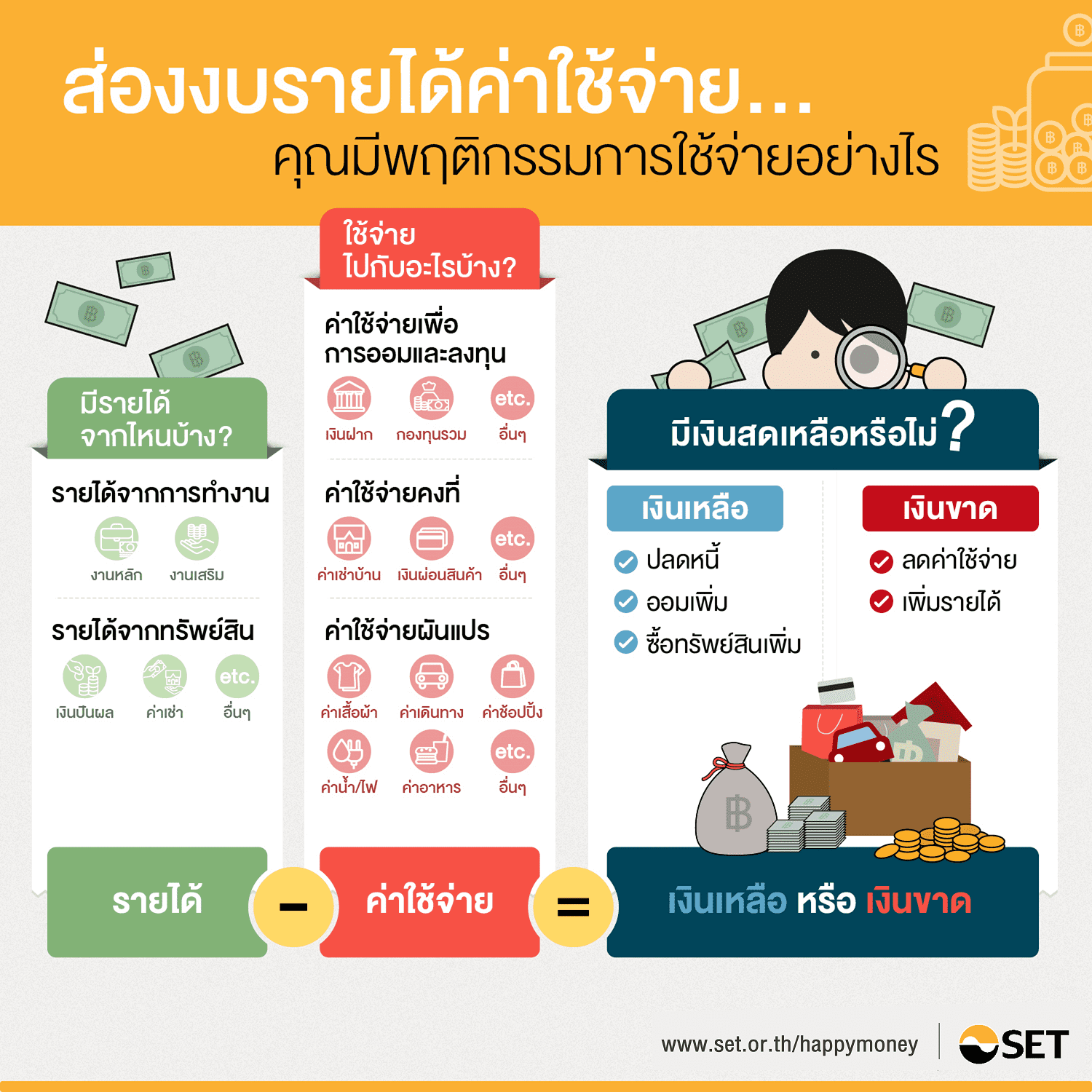

รายได้มาจากทั้งเงินเดือน ค่าเช่า ค่านายหน้า โบนัส จ๊อบพิเศษ รวมถึงรายได้ที่เป็นรายการพิเศษต่าง ๆ อย่างเงินคืนภาษี เงินคืนจากประกันชีวิต หรือเช็คของขวัญในโอกาสต่าง ๆ

ค่าใช้จ่ายแบ่งออกเป็น 3 ส่วน คือ ค่าใช้จ่ายเพื่อการออมและการลงทุน ค่าใช้จ่ายคงที่ และค่าใช้จ่ายผันแปร

“เงินเดือนออกแล้ว เย็นนี้ไปไหนกันดี ไปกินปิ้งย่าง ไปดูหนังหรือชอปปิงดีนะ”

หลายคนคงเคยตั้งคำถามว่า สงสัยจัง เงินหายไปไหน โดยเฉพาะอย่างยิ่งหนุ่มสาววัยทำงานที่หลังเงินเดือนออกแค่ไม่กี่วัน แต่เงินในบัญชีกลับหายเกลี้ยงไปซะเฉย ๆ พยายามนึกเท่าไรก็นึกไม่ออกว่าเงินหายไปไหน ไม่ว่าเราจะมีเงินเดือนหลักหมื่นหรือเรือนแสน แต่หากขาดการวางแผนจัดการเงินทองที่ดี เงินเดือนก็จะเป็นแค่ตัวเลขที่ผ่านมาทักทายบัญชีเงินฝาก แล้วก็จากไปไม่ร่ำลากัน ซ้ำแล้วซ้ำเล่าอย่างนี้ทุกเดือน ถึงเวลาที่จะรื้อ ปรับ ขยับวิถีชีวิตแบบเดิม ๆ พร้อมเริ่มต้นวางแผนใช้จ่ายเงินกันแล้ว!

อันดับแรก... เราต้องสะกดรอยตามเงินให้เจอด้วยการ “จดบันทึกรายรับรายจ่าย” อย่างสม่ำเสมอ ทุกครั้งที่ได้รับเงินมาหรือใช้เงินไป ไม่ว่าเงินก้อนนั้นจะเล็กน้อยขนาดไหนก็ตาม ยิ่งเดี๋ยวนี้มีแอปพลิเคชันบันทึกรายรับรายจ่ายมากมายให้เลือกใช้บนมือถือ ทำให้สะดวกขึ้นสุด ๆ เพราะเราสามารถจดได้ทุกที่ทุกเวลา เริ่มจดบันทึกรับจ่าย ด้วย >> Happy Money Application

เริ่มด้วยการจดตัวเลขรายได้ที่ได้มาในแต่ละวัน สัปดาห์ หรือเดือนลงไป ทั้งเงินเดือน ค่าเช่า ค่านายหน้า โบนัส จ๊อบพิเศษ รวมถึงรายได้ที่เป็นรายการพิเศษต่าง ๆ อย่างเงินคืนภาษี เงินคืนจากประกันชีวิต หรือเช็คของขวัญในโอกาสต่าง ๆ

คราวนี้ลองมาดูฝั่งค่าใช้จ่ายกันบ้าง โดยควรแบ่งหมวดหมู่เป็น 3 ส่วน คือ ค่าใช้จ่ายเพื่อการออมและการลงทุน ค่าใช้จ่ายคงที่ และค่าใช้จ่ายผันแปร เพื่อให้ง่ายในการวางแผนจัดการต่อไป

“ค่าใช้จ่ายเพื่อการออมและการลงทุน” คือ ค่าใช้จ่ายส่วนแรกที่ต้องกันไว้ทุกเดือนอย่างสม่ำเสมอ ถือเป็นการจ่ายเพื่อตัวเองในการเดินตามความฝันหรือเป้าหมายที่ตั้งไว้ เช่น เงินออมเพื่อดาวน์รถ ดาวน์บ้าน ท่องเที่ยว แต่งงาน ค่าเล่าเรียนลูก หรือเงินออมเพื่อเกษียณอายุ ที่สำคัญ... อย่าลืมแยกบัญชีเงินออมและลงทุนออกจากบัญชีใช้จ่ายส่วนตัว เพื่อป้องกันความสับสนและเผลอถอนเงินออมออกมาใช้

“ค่าใช้จ่ายคงที่” คือ ค่าใช้จ่ายที่ต้องจ่ายเป็นจำนวนเงินที่แน่นอนทุกเดือน เช่น ค่าผ่อน (เช่า) บ้าน ค่าผ่อนรถ ค่าเบี้ยประกัน ค่าผ่อนสินค้า หรือเงินกู้ต่าง ๆ

“ค่าใช้จ่ายผันแปร” คือ ค่าใช้จ่ายที่มีจำนวนไม่เท่ากันในแต่ละเดือน มีบ้าง ไม่มีบ้าง ไม่แน่นอน ยืดหยุ่นไปตามกิจกรรมที่ทำในเดือนนั้น ๆ ส่วนจะมากหรือน้อยขึ้นอยู่กับลักษณะการดำรงชีวิตของแต่ละคน เช่น ค่าอาหาร ค่าน้ำ ค่าไฟ ค่าโทรศัพท์ ค่าเสื้อผ้า ค่าเดินทาง ค่ารักษาพยาบาล บันเทิงเริงใจ เงินทำบุญ

หลังจาก จด จด จด สะกดรอยตามเงินครบ 4 สัปดาห์ ลองบวกลบคูณหารค่าใช้จ่ายทั้งหมดในเดือนนั้น แล้วเราก็จะเห็น “รูรั่ว” ของกระเป๋าสตางค์อย่างชัดเจนว่าเงินหายไปไหนหมด!

เอาเป็นว่า... เมื่อมีเงินไม่พอใช้ในแต่ละเดือน ก็อย่าเพิ่งตกอกตกใจไป ยังพอมีหนทางแก้ไขสถานการณ์ได้ ทางแรกคือ “ลดรายจ่าย” อีกทางคือ “เพิ่มรายได้” ซึ่งทางเลือกที่น่าจะง่ายกว่าก็คือ “การหั่นรายจ่ายผันแปรที่ไม่จำเป็น” อย่างการซื้อของฟุ่มเฟือย ลดการเที่ยวเตร่ ดูหนังฟังเพลง หรือทานอาหารนอกบ้านให้น้อยลง ฯลฯ ส่วนค่าน้ำ ค่าไฟ ค่าโทรศัพท์มักจะตัดออกไม่ค่อยได้ ทำได้แค่ลดปริมาณการใช้ลง และเอาบิลไปจ่ายให้เร็วที่สุดเพื่อป้องกันค่าปรับจากการชำระล่าช้าเท่านั้น

แต่ใครอยากท้าทายกว่านั้น ลองพิจารณาลดค่าใช้จ่ายคงที่ เพราะแม้จะทำได้ยาก แต่ก็ใช่ว่าจะทำไม่ได้ซะหน่อย ยกตัวอย่างเช่น การรีไฟแนนซ์เพื่อให้ภาระดอกเบี้ยลดลง หรือบางครั้งอาจต้องแลกกับการเปลี่ยนแปลงชีวิตความเป็นอยู่ของเรา เช่น หาบ้านใหม่ที่ค่าเช่าถูกลง หรือขายรถแล้วหันมาใช้บริการรถสาธารณะแทน

หากเรา “เขียม” สุด ๆ แล้ว เงินก็ยังไม่พอใช้อยู่ดี ก็อาจถึงเวลาที่ต้องมองหางานที่ให้ค่าตอบแทนสอดคล้องกับรายจ่ายหรือหางานพิเศษทำ

เชื่อเถอะว่า... การจดบันทึกรายรับรายจ่ายเป็นประจำ นอกจากจะทำให้เห็นถึงพฤติกรรมการใช้จ่ายที่เป็นต้นเหตุของปัญหาแล้ว ยังช่วยให้เราปรับวิธีใช้จ่ายเงินและควบคุมค่าใช้จ่ายได้อย่างมีประสิทธิภาพมากยิ่งขึ้น เมื่อค่าใช้จ่ายน้อยลง เราก็จะมีเงินเหลือออมมากขึ้น

นอกจากนี้ ยังทำให้เราสามารถวางแผนใช้จ่ายเงินได้อย่างเป็นระบบระเบียบมากขึ้นด้วย เช่น ในแต่ละปี เรารู้ว่าตอนเดือนตุลาคม จะต้องจ่ายค่าเบี้ยประกันชีวิตปีละ 20,000 บาท ฉะนั้น ก่อนจะถึงช่วงเดือนตุลาคม เราก็ทยอยสะสมเงินเตรียมไว้ทุกเดือนก่อนได้

ถ้าเห็นข้อดีของการจดบันทึกรายรับรายจ่ายแล้ว ก็ควรทำอย่างจริงจังเสียตั้งแต่วันนี้ เพราะการใช้จ่ายเงินทองอย่าง “รอบคอบ” และ “ระมัดระวัง” เท่ากับว่าเรากำลังแง้มประตูไปสู่ “ความมั่งคั่ง” ในอนาคต

สำหรับใครที่สนใจเรียนรู้แนวทางวางแผนการเงินเพื่อเป้าหมายชีวิต และการใช้เครื่องมือทางการเงินต่าง ๆ ในการสำรวจ

สถานะทางการเงินของตนเอง สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “WMD1002 : ชีวิตดี เริ่มต้นที่การวางแผน” ฟรี!!! >> คลิกที่นี่

บทความที่เกี่ยวข้อง