กลุ่มคน "เดอะแบก" ที่ต้องดูแลทั้งพ่อแม่และลูก มักมีรายได้ที่ถูกแบ่งไปสำหรับค่าใช้จ่ายมากมาย ทั้งของตัวเอง ค่ารักษาพ่อแม่ และค่าเล่าเรียนลูก ทำให้เงินออมเพื่ออนาคตของตัวเองมักถูกละเลย ซึ่งนำไปสู่ผลกระทบทั้งระยะสั้น เช่น ไม่มีเงินฉุกเฉิน และระยะยาว เช่น ต้องทำงานหนักในวัยเกษียณ

การออมจะดูเป็นไปไม่ได้สำหรับ "เดอะแบก" แต่การปรับเปลี่ยนวิธีคิดและพฤติกรรมเล็กน้อยก็ทำได้จริง เริ่มจาก "ออมน้อย ค่อย ๆ เพิ่ม" และใช้แนวคิด "จ่ายตัวเองก่อน" ที่สำคัญคือ การออมเพื่อตัวเองไม่ใช่การเห็นแก่ตัว แต่คือการสร้างฐานะการเงินที่มั่นคง เพื่อให้คุณสามารถดูแลคนอื่นได้อย่างยั่งยืน และไม่ผลักภาระไปให้ลูกหลานในอนาคต

เทคนิคออมเงินที่ทำได้จริงสำหรับ "เดอะแบก" ตั้งแต่การ ตั้งเป้าหมายที่ชัดเจน ลดค่าใช้จ่ายที่ไม่กระทบครอบครัว ใช้รายได้พิเศษให้เป็นประโยชน์สูงสุด ไปจนถึงการสร้างระบบการออมอัตโนมัติ และ ทบทวนแผนการเงินอย่างสม่ำเสมอ รวมถึงการมี "บัญชีกลางของครอบครัว" ที่ช่วยให้ทุกคนมีส่วนร่วมในการบริหารเงิน

กลุ่มคนที่ต้องดูแลทั้งพ่อแม่สูงวัยและลูกวัยเด็กหรือกำลังเรียน มักตกอยู่ในภาวะที่เรียกว่า “เดอะแบก” ไม่ใช่เพราะไม่รู้จักวางแผน หรือไม่มีวินัย แต่เพราะรายได้ที่มีมักจะถูกกระจายออกไปก่อนจะถึงตัวเองเสมอ ทั้งค่าใช้จ่ายในชีวิตประจำวันที่มีมากมาย ทั้งของตัวเอง เช่น ค่าครองชีพ ค่าผ่อนบ้าน ค่าใช้จ่ายจำเป็น และเบี้ยประกันสุขภาพ รวมถึงภาระดูแลพ่อแม่ที่เริ่มมีโรคประจำตัว หรือมีค่าใช้จ่ายด้านยารักษาโรค ค่าครองชีพในวัยสูงอายุ ส่วนลูกก็มีทั้งค่าเลี้ยงดู ค่าการศึกษา ไปจนถึงกิจกรรมพิเศษที่อยากให้เขาได้มีโอกาสพัฒนาเหมือนเพื่อนคนอื่น ๆ

สิ่งที่มักถูกมองข้ามที่สุดของคนกลุ่มนี้คือ การออมเพื่ออนาคตของตัวเอง หากไม่มีการออมเลย ผลกระทบจะเริ่มชัดเจนขึ้น

ทีละน้อย ทั้งในมุมที่มองเห็นได้ เช่น การไม่มีเงินใช้ยามฉุกเฉิน หรือในมุมที่มองไม่เห็นทันที เช่น ความเครียดที่สะสม และโอกาสสำคัญในชีวิตที่อาจหลุดลอยไปแบบไม่รู้ตัว แบ่งผลกระทบออกเป็น 2 ระยะดังนี้

ผลกระทบระยะสั้น

- ไม่มีเงินฉุกเฉินหากเจ็บป่วย ต้องหยิบยืมหรือพึ่งพาบัตรเครดิตเพื่อใช้จ่ายพื้นฐาน นำไปสู่ดอกเบี้ยสะสมและหนี้สินที่ควบคุมยาก

- ความเครียดจากปัญหาการเงิน ส่งผลต่อสุขภาพจิตและความสัมพันธ์ในครอบครัว โดยจากข้อมูลของกรมสุขภาพจิต พบว่า ความเครียดจากปัญหาเศรษฐกิจเป็นปัจจัยหลักที่กระทบต่อภาวะซึมเศร้าในกลุ่มวัยทำงาน

- ไม่สามารถให้การศึกษาที่ดีแก่ลูก เช่น การเลือกโรงเรียนที่เหมาะสม หรือกิจกรรมพัฒนาศักยภาพนอกเวลาเรียน

ผลกระทบระยะยาว

- ต้องทำงานต่อแม้เข้าสู่สู่วัยเกษียณ เนื่องจากสู่วัยเกษียณโดยไม่มีเงินเก็บ อาจต้องทำงานต่อแม้จะมีปัญหาด้านสุขภาพ

- กลายเป็นภาระของลูกหลานโดยไม่ตั้งใจ ทั้งในแง่ค่าใช้จ่ายและภาระทางใจ ส่งผลต่อคุณภาพชีวิตของทั้งสองรุ่น และยังอาจทำให้คนรุ่นถัดไปต้องรับไม้ต่อของภาระทางการเงินอย่างไม่จบสิ้น

- คุณภาพชีวิตหลังเกษียณต่ำ ทั้งในแง่สุขภาพ ความเป็นอยู่ และโอกาสในการใช้ชีวิตอย่างมีศักดิ์ศรี

จากข้อมูลของธนาคารแห่งประเทศไทย (BOT Magazine ปี 2567) ร่วมกับสำนักงานสถิติแห่งชาติ พบว่า มีเพียง 22% ของครัวเรือนไทยที่มีเงินออมสำรองเพียงพอต่อการใช้ชีวิตอย่างน้อย 6 เดือนหลังรายได้ขาดหาย ขณะที่กว่า 60% มีเงินฉุกเฉินไม่ถึง 3 เดือน และเป็นหนึ่งในเหตุผลหลักที่นำไปสู่ภาระหนี้ครัวเรือนสูงกว่า 91% ของ GDP นอกจากนี้ กว่า 30% ของครัวเรือนยังมีหนี้เพื่อยังชีพ เช่น ค่าครองชีพประจำวันหรือค่ารักษาพยาบาล สิ่งเหล่านี้บ่งชี้ว่า “การไม่สามารถออมเงินได้ กำลังทำให้ครัวเรือนจำนวนไม่น้อยอยู่ในภาวะเสี่ยงด้านความมั่นคงทางการเงิน”

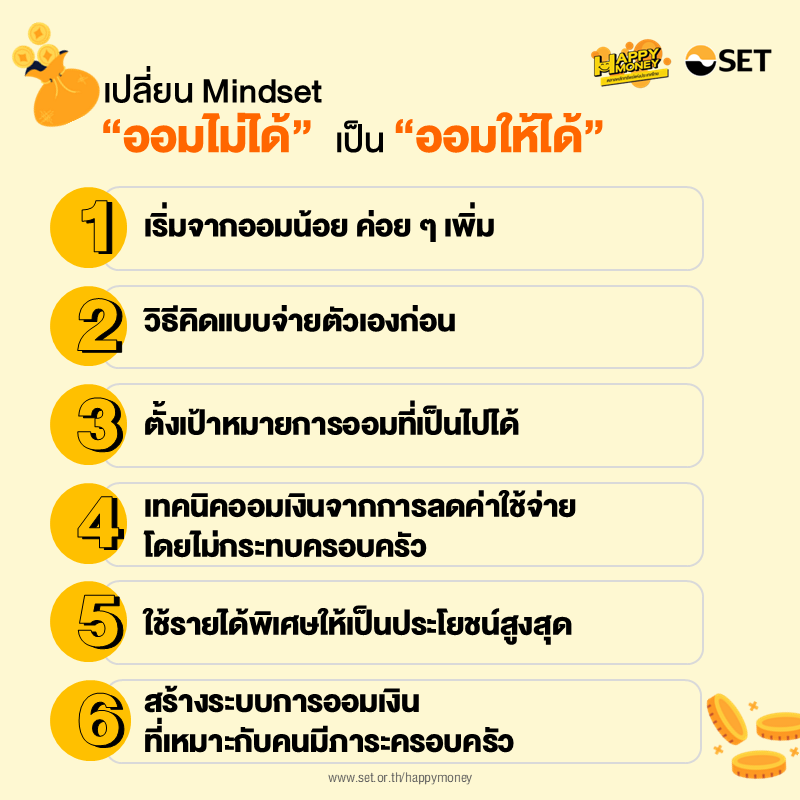

เปลี่ยน Mindset จาก “ออมไม่ได้” เป็น “ออมให้ได้”

ในบริบทที่ต้องดูแลหลายคนพร้อมกัน การออมอาจดูเหมือนสิ่งที่เป็นไปไม่ได้ แต่จริง ๆ แล้ว การเปลี่ยนเพียงเล็กน้อยในวิธีคิดและพฤติกรรมทางการเงิน ก็อาจทำให้ การออมให้ได้ กลายเป็นเรื่องที่เป็นไปได้มากกว่าที่คิด

เริ่มจากออมน้อย ค่อย ๆ เพิ่ม

หลายคนคิดว่าจะออมทั้งที ต้องออมให้เยอะถึงจะเห็นผล แต่แท้จริงแล้วการออมไม่ต้องเริ่มจากจำนวนมากมาย เพราะหัวใจของการออม คือ ความสม่ำเสมอมากกว่าจำนวนเงิน แม้จะเริ่มจากเดือนละ 100 หรือ 300 บาท ก็มีคุณค่าหากทำต่อเนื่อง เช่น หากออมเดือนละ 500 บาทตลอดปี จะได้ถึง 6,000 บาท โดยไม่รู้ตัว และหากสามารถเพิ่มยอดเมื่อรายได้เพิ่มหรือรายจ่ายบางอย่างลดลง ก็จะยิ่งต่อยอดเงินก้อนได้ในอนาคต สิ่งสำคัญ คือ เริ่มให้ได้ก่อน ไม่ต้องรอให้พร้อม 100% แล้วค่อยเริ่ม เพราะความพร้อมนั้นอาจไม่เคยมาถึง ถ้ารอให้ทุกอย่างลงตัว

วิธีคิดแบบจ่ายตัวเองก่อน

แนวคิด Pay Yourself First หรือจ่ายให้ตัวเองก่อน คือการกันเงินออมทันทีที่ได้รับรายได้ แทนที่จะรอจนเหลือค่อยเก็บ วิธีนี้ช่วยให้การออมเป็นนิสัย และลดความเสี่ยงที่จะใช้เงินหมดก่อน โดยเฉพาะในยุคที่ค่าครองชีพสูง การกันเงินไว้ก่อนจะทำให้ควบคุมค่าใช้จ่ายได้ดีขึ้น

หลายคนอาจรู้สึกลังเลหรือรู้สึกผิดที่ต้องกันเงินไว้ดูแลตัวเอง ในขณะที่คนรอบข้างยังต้องการความช่วยเหลือ แต่การดูแลตัวเองไม่ได้แปลว่าเห็นแก่ตัว ในทางกลับกันการมีฐานะการเงินที่มั่นคง คือ พื้นฐานที่ทำให้สามารถดูแลคนอื่นได้อย่างยั่งยืน การออมจึงไม่ใช่การละเลยใคร แต่คือการรับผิดชอบในระยะยาวทั้งต่อตัวเองและครอบครัว หากรู้สึกผิดที่ต้องออมในขณะที่ครอบครัวมีภาระ อาจลองคิดใหม่ว่าการออม คือ การไม่ผลักภาระตัวเองไปสู่ลูกหลานในอนาคต การกันเงินไว้บางส่วนจึงไม่ใช่การแยกตัวออกจากครอบครัว แต่เป็นการดูแลตัวเองเพื่อให้สามารถอยู่ข้าง ๆ และดูแลทุกคนได้อย่างไม่สะดุด

ตั้งเป้าหมายการออมที่เป็นไปได้

สำหรับกลุ่มเดอะแบก การมีเป้าหมายที่ชัดเจนจะช่วยให้รู้สึกว่าการออมมีความหมาย ไม่ใช่แค่เก็บเงินไปวัน ๆ โดยอาจแบ่งเป้าหมายเป็น

- เป้าหมายระยะสั้น เช่น การเก็บเงินสำรองฉุกเฉิน เงินซื้อของขวัญให้ลูกหรือพ่อแม่

- เป้าหมายระยะกลาง เช่น เงินดาวน์บ้าน รถ หรือ เงินค่าเรียนลูกช่วงมัธยมปลาย

- เป้าหมายระยะยาว เช่น เงินเกษียณ หรือ กองทุนเพื่อดูแลพ่อแม่เมื่ออายุมากขึ้น

การมีเป้าหมายเหล่านี้ทำให้เรามองเห็นภาพอนาคตที่ชัดเจนขึ้น และมีแรงจูงใจในการออมมากขึ้น

เทคนิคออมเงินจากการลดค่าใช้จ่าย โดยไม่กระทบครอบครัว

เมื่อรายได้มีจำกัด และภาระต้องแบกรับหลายด้าน วิธีที่ดีที่สุดในการเริ่มต้นออมเงิน คือ การจัดการค่าใช้จ่ายอย่างรู้ตัว โดยเฉพาะในหมวดที่สามารถควบคุมหรือลดได้โดยไม่กระทบคุณภาพชีวิตของครอบครัว

หมวดค่าใช้จ่ายที่มักถูกมองข้าม เช่น ค่าอาหารนอกบ้าน กาแฟ ขนม เครื่องดื่ม ค่าเดินทางที่สามารถวางแผนให้ประหยัดขึ้นได้ รวมถึงค่าความบันเทิงและช้อปปิ้งที่อาจลดความถี่ลงอย่างเหมาะสม ลองใช้วิธีจดบันทึกรายจ่าย เพื่อหาจุดรั่วไหลของเงิน แล้วตั้งเป้าลดค่าใช้จ่ายทีละเล็กทีละน้อย เช่น ลดกาแฟจากวันละ 2 แก้วเหลือวันละ 1 แก้ว เงินส่วนต่างที่ประหยัดได้สามารถโยกไปเป็นเงินออมทันที

อีกเทคนิคที่ช่วยให้การลดรายจ่ายเกิดผลจริงในครอบครัว คือ การใช้แนวคิด งบจำกัดแต่ไม่จำกัดความสุข เช่น การจัดกิจกรรมที่ใช้เงินน้อยแต่มีคุณภาพ เช่น ทำอาหารทานเอง ดูหนังที่บ้าน หรือจัดวันพักผ่อนแบบประหยัด ซึ่งช่วยลดค่าใช้จ่ายในหมวดบันเทิงโดยไม่รู้สึกว่าถูกจำกัด

การชวนสมาชิกในบ้านร่วมกันวางแผนการเงิน เช่น การตั้งเป้าออมเงินครอบครัว การแบ่งเบาภาระบางส่วน หรือการกำหนดงบประมาณรายเดือนร่วมกัน ก็ช่วยให้ทุกคนเข้าใจเป้าหมาย และร่วมกันประหยัดได้มากขึ้น การวางแผนร่วมกันยังช่วยลดความรู้สึกโดดเดี่ยวของผู้ที่ต้องดูแลทั้งบ้าน และเปลี่ยนภาระให้กลายเป็นภารกิจร่วมของทุกคนในครอบครัว

ใช้รายได้พิเศษให้เป็นประโยชน์สูงสุด

แม้รายได้หลักจะมีจำกัด แต่การหารายได้เสริมเล็ก ๆ น้อย ๆ อาจช่วยเพิ่มพื้นที่ให้กับการออมได้มากขึ้น เช่น การขายของออนไลน์ รับงานฟรีแลนซ์ รับสอนพิเศษ หรือแม้แต่การเก็บเงินคืนจากบัตรเครดิตและแอปพลิเคชันต่าง ๆ ก็สามารถนำมาเป็น รายได้เพื่อการออม ได้เช่นกัน

สิ่งสำคัญ คือ อย่าปล่อยให้รายได้พิเศษกลายเป็นรายจ่ายพิเศษ เพราะสุดท้ายแล้วเราจะไม่มีเงินเหลือเก็บ ลองตั้งเป้าว่า รายได้เสริมทุกบาทจะเป็นเงินออม 50 - 100% เพื่อสร้างวินัยและรู้สึกภูมิใจกับความก้าวหน้าแม้จะเล็กน้อยก็ตาม อีกมุมหนึ่งที่หลายครอบครัวสามารถลองพิจารณาได้ คือ การเปิดโอกาสให้พ่อแม่หรือผู้สูงวัยในบ้านมีรายได้อีกทาง โดยไม่ต้องทำงานหนักหรือใช้แรงงานมากเกินไป เช่น หากท่านมีทักษะเฉพาะด้านอย่างงานฝีมือ การทำขนม งานสอน ก็สามารถสร้างรายได้เสริมที่ช่วยลดความตึงเครียดเรื่องเงิน และทำให้ท่านรู้สึกมีคุณค่าในบทบาทใหม่ของชีวิตหลังวัยทำงาน

บางครอบครัวอาจมีทรัพย์สินที่ผู้สูงอายุถือครองอยู่ เช่น ห้องเช่า ที่ดิน หรือเงินบำนาญ การเปิดใจคุยกันถึงการบริหารทรัพย์สินให้เกิดประโยชน์ร่วมกัน โดยยังเคารพเจตนาของท่าน ก็อาจช่วยให้ทั้งบ้านมีความมั่นคงทางการเงินมากขึ้น โดยไม่ต้องรอให้ทุกอย่างมาจากลูกเพียงฝ่ายเดียว

เนื้อหานี้มีประโยชน์กับคุณแค่ไหน?

สร้างระบบการออมเงิน ที่เหมาะกับคนมีภาระครอบครัว

การสร้างระบบที่ช่วยให้การออมกลายเป็นเรื่องอัตโนมัติ เช่น การตั้งหักเงินออมเข้าบัญชีแยกทันทีที่เงินเดือนออก หรือออมทุกครั้งที่มีรายได้เข้า หรือการใช้แอปลงทุนที่มีฟีเจอร์ออมเงินรายวัน/รายเดือน จะช่วยลดความลังเลและป้องกันการใช้จ่ายเกินตัว

อีกแนวทางหนึ่งคือ แบ่งบัญชี เพื่อให้มองเห็นภาพรวมทางการเงินได้ชัดเจน เช่น บัญชีรายจ่ายประจำ บัญชีออมฉุกเฉิน บัญชีเกษียณ และบัญชีเป้าหมายครอบครัว การแยกบัญชีจะช่วยให้เราไม่เผลอใช้เงินออมโดยไม่ได้ตั้งใจ และช่วยควบคุมพฤติกรรมใช้จ่ายได้ดีขึ้น

โดยเฉพาะการมี บัญชีกลางของครอบครัว ที่ไม่ได้หมายความว่าทุกคนต้องสมทบเงินเข้า แต่เป็นการกำหนดขอบเขตการใช้จ่ายของบ้านร่วมกัน เช่น งบประมาณรายเดือนของบ้านไม่ควรเกิน 50% ของรายได้หลัก เพื่อให้คนในครอบครัวเห็นภาพรวมและร่วมกันควบคุมค่าใช้จ่ายได้ดีขึ้น

แนวคิดการตั้งเป้าหมายการออมร่วมของครอบครัวก็เป็นอีกหนึ่งแนวทางที่ปรับใช้ได้จริง โดยการให้สมาชิกในบ้านมีส่วนร่วมในการวางแผน เช่น ตั้งเป้าว่าในหนึ่งปีจะเก็บเงินได้เท่าไร เพื่อใช้กับเป้าหมายใด เช่น ตั้งเป้าหมาย 30,000 บาทสำหรับทริปครอบครัว วิธีนี้ช่วยสร้างทีมเวิร์กในบ้านและทำให้การออมไม่ใช่เรื่องของใครคนใดคนหนึ่ง

อย่าลืมทบทวนระบบการจัดการเงินอย่างต่อเนื่อง เช่น ทุก 3 – 6 เดือนหรือทุกปี เพราะภาระครอบครัวมีแนวโน้มเปลี่ยนตามช่วงชีวิต เช่น พ่อแม่อาจเจ็บป่วยมากขึ้น หรือลูกเริ่มมีค่าใช้จ่ายเพิ่ม จึงควรมีวันเช็กสุขภาพการเงินของบ้าน เพื่อทบทวนเป้าหมาย การใช้จ่าย และระบบการออมเงิน

ทั้งหมดนี้สะท้อนว่า ไม่ว่าเงินที่ออมได้จะมากหรือน้อย แต่ทุกบาทที่กันไว้ คือ หลักประกันชีวิตในอนาคต โดยเฉพาะสำหรับกลุ่มเดอะแบกที่ต้องดูแลคนอื่น การดูแลตัวเองทางการเงินจึงไม่ใช่เรื่องเห็นแก่ตัว แต่คือการสร้างอนาคตที่มั่นคงและไม่เป็นภาระใครในระยะยาว

ค้นพบเคล็ดลับและมาเริ่มต้นวางแผนการเงินสำหรับครอบครัวยุคใหม่ได้ที่ "Happy Money Guide" คู่มือดี ๆ ที่ "เดอะแบก" ไม่ควรพลาด! คลิกที่นี่

ชีวิตในแต่ละสเต็ปก็เหมือนการเดินทาง วาดภาพเส้นทางที่ใช่ เตรียมวางแผนการเงินให้พร้อม เพื่อไปให้ถึงจุดหมายอย่างที่ตั้งใจ มาเริ่มต้นเรียนรู้เทคนิคบริหารเงินง่าย ๆ ฉบับอาร์ต ๆ ได้ที่นี่เลย “The Art of Happy Money”

บทความที่เกี่ยวข้อง